【令和4年度税制改正大綱】#5 インボイス制度の見直し

2023(令和5)年10月1日からインボイス制度(適格請求書等保存方式)がスタートする予定です。

これに先立ち、2021(令和3)年10月1日からインボイスを発行するために必要な「適格請求書発行事業者の登録申請」の受付が開始されています。

令和4年度税制改正大綱には、免税事業者が課税期間の途中からでも適格請求書発行事業者となれるよう、登録手続きの見直しが盛り込まれました。

【目次】

2.免税事業者の場合 ①令和5年10月1日の属する課税期間中に登録を受ける場合

3.免税事業者の場合 ②令和5年10月1日の属する課税期間後に登録を受ける場合

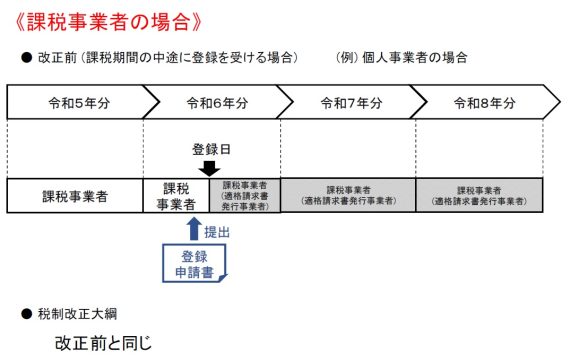

1.課税事業者の場合

課税事業者の場合は、課税期間の途中であっても、登録申請書を提出し、適格請求書発行事業者の登録を受けることができます。

登録申請書を提出し登録を受けた場合、登録の効力は、登録日から生じます。

※令和5年10月1日より前に登録の通知を受けた場合であっても、登録の効力は令和5年10月1日から生じることになります。

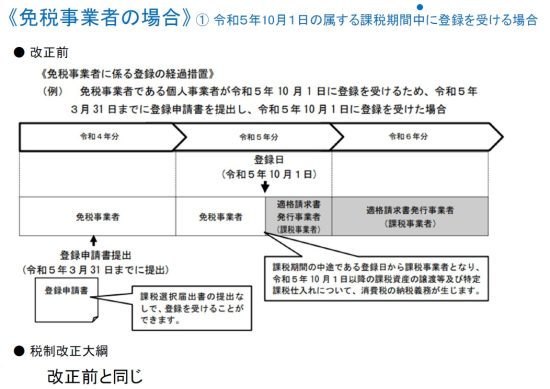

2.免税事業者の場合 ①令和5年10月1日の属する課税期間中に登録を受ける場合

免税事業者が適格請求書発行事業者の登録を受けるためには、

①「消費税課税事業者選択届出書」を提出し、課税事業者を選択した上で、

② 登録を受けるための登録申請手続を行う

という2つの手続きを行うことが原則です。

ただし、令和5年10月1日の属する課税期間中に登録を受ける場合には、課税事業者選択届出書の提出は不要です。

登録申請手続のみを行うことで、適格請求書発行事業者となることができます。

この場合、登録を受けた日から消費税の課税事業者となり、消費税の申告が必要となります。

※出典

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 平成30年6月(令和3年7月改訂)国税庁軽減税率・インボイス制度対応室

(課税事業者として消費税の確定申告が必要となる期間(個人事業者の場合))

問9 個人事業者が、令和5年10月1 日から適格請求書発行事業者の登録を受ける場合における、令和5年1月1日から令和5年12月31日までの課税期間(令和5年分)の消費税の申告について具体的に教えてください。【令和3年7月追加】 より抜粋

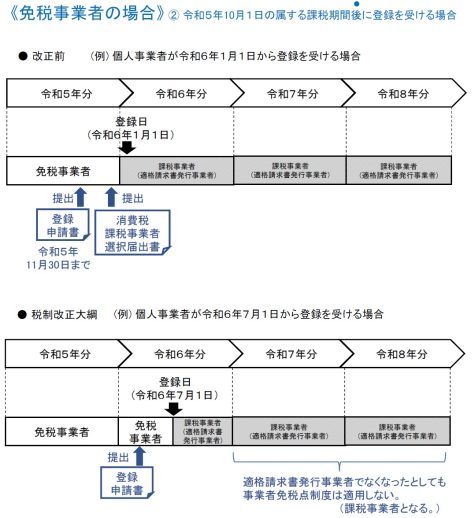

3.免税事業者の場合 ②令和5年10月1日の属する課税期間後に登録を受ける場合

《改正前》

・免税事業者は課税期間の中途では適格請求書発行事業者の登録はできないこととされていました。

・原則通り、課税事業者選択届出書を提出し、課税事業者となる必要があります。

また、登録を受けようとする課税期間の初日の前日から起算して1か月前の日までに、登録申請書を提出する必要があります。

《税制改正大綱》

・令和11年9月30日までの日の属する課税期間中であれば、免税事業者であっても、課税期間の中途から適格請求書発行事業者の登録ができるようになります。

・この場合、課税事業者選択届出書の提出は不要です。

登録申請手続のみを行うことで、適格請求書発行事業者となることができます。

・登録を受けた日から消費税の課税事業者となり、消費税の申告が必要となります。

・この規定の適用を受けた場合には、登録日の属する課税期間の翌課税期間からその登録日以後2年を経過する日の属する課税期間までの各課税期間については、事業者免税点制度は適用されません。つまり、適格請求書発行事業者でなくなったとしても、強制的に課税事業者となります。

※ このコラムの内容は税制改正大綱に基づくものであり、今後の法案審議によってはこの内容と異なる規定となる場合がありますので、ご注意ください。

※ 出典 令和4年度税制改正大綱(令和3年12月10日 自由民主党 公明党)p.71~p.72

★令和4年度税制改正大綱 コラム ラインアップ

#1 住宅ローン控除の見直し 控除率が1%から0.7%に引き下げられます。

#2 賃上げ税制の見直し 中小企業向けの制度について、控除率が最大で 40%まで引き上げられます。

#3 上場株式の配当等の課税方式 所得税と個人住民税で異なる課税方式を選択する方法をご紹介しています。

#4 電子取引の取引情報の保存方法 2年間、書面での保存が容認される経過措置が設けられました。

#5 インボイス制度の見直し (このコラムです。)