【令和4年度税制改正大綱】#2 賃上げ税制の見直し

賃上げ税制とは、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主の場合には所得税)から税額控除できる制度です。

ここでは、中小企業向け所得拡大促進税制の制度に絞ってご紹介します。

【改正の概要】

控除率の見直し 最大で 40%まで引き上げ

【改正の背景】

成長の果実の分配政策の一環として、法人税減税を通じて賃上げを促すために改正が検討されました。

【改正内容】

控除率の引き上げ

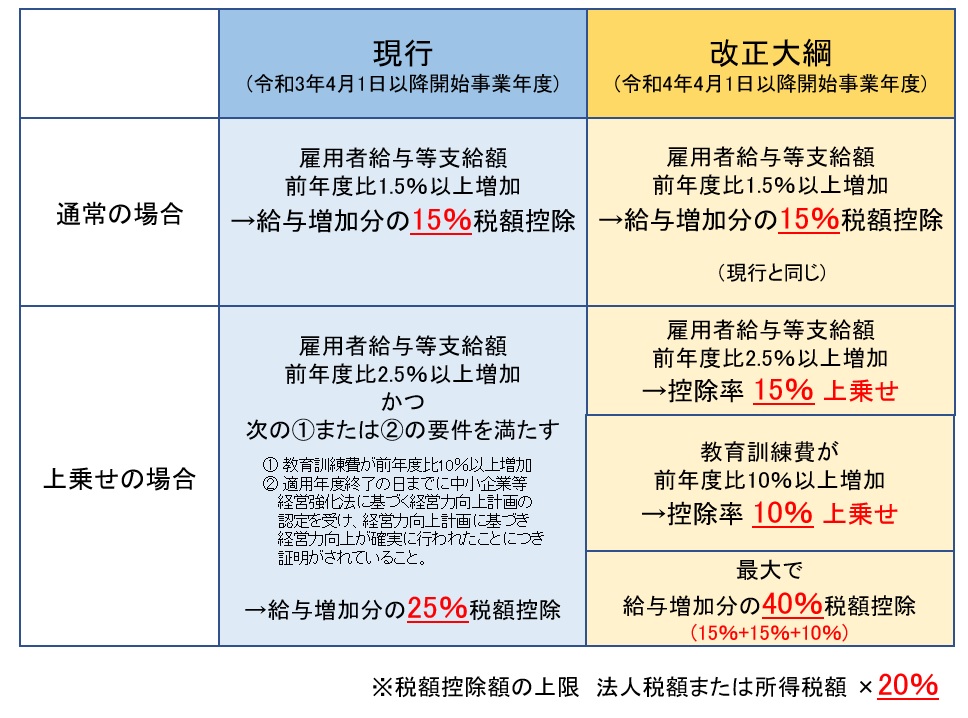

《現行》

● 通常の場合(雇用者給与等支給額が前年度比で1.5%以上増加した場合)

→ 給与総額の前年度からの増加額の15%を税額控除

● 上乗せの場合(雇用者給与等支給額が前年度比で2.5%以上増加し、教育訓練費または経営力向上の要件を満たす場合)

→ 給与総額の前年度からの増加額の25%を税額控除

《改正大綱》

● 通常の場合(雇用者給与等支給額が前年度比で1.5%以上増加した場合)

→ 給与総額の前年度からの増加額の15%を税額控除 ※現行と同じ

● 上乗せの場合

① 雇用者給与等支給額が前年度比で2.5%以上増加した場合 控除率に15%加算

② 教育訓練費が前年度比で10%以上増加した場合 控除率に10%加算

→ 最大で、給与総額の前年度からの増加額の40%を税額控除

【今後の注目点】

1.税額控除額の上限

税額控除額は、法人税額(個人事業主の場合は所得税額)の20%が上限とされています。

そのため、この規定を適用する前の法人税や所得税が少ない場合、今回の改正の恩恵は限定的となります。

2.赤字法人に対する措置

赤字法人は、法人税を納める必要がないため、賃上げ税制の効果は及びません。

政府は、賃上げする赤字企業を対象に、中小企業向けの補助金の特別枠を設けることも検討しています。

※ このコラムの内容は税制改正大綱に基づくものであり、今後の法案審議によってはこの内容と異なる規定となる場合がありますので、ご注意ください。

※ 出典 令和4年度税制改正大綱(令和3年12月10日 自由民主党 公明党)p.48

★令和4年度税制改正大綱 コラム ラインアップ

#1 住宅ローン控除の見直し 控除率が1%から0.7%に引き下げられます。

#2 賃上げ税制の見直し (このコラムです。)

#3 上場株式の配当等の課税方式 所得税と個人住民税で異なる課税方式を選択する方法をご紹介しています。

#4 電子取引の取引情報の保存方法 2年間、書面での保存が容認される経過措置が設けられました。

#5 インボイス制度の見直し 免税事業者が課税期間の途中からインボイスを発行できるように見直しが行われました。